Kratka povijest i budućnost financijskih tržišta

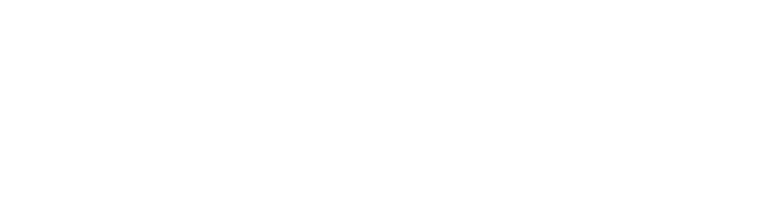

2023. godina je označila 50. obljetnicu jedne od najpoznatijih knjiga o investiranju „A Random Walk Down Wall Street“ u kojoj je Burton Malkiel pokazao kako prosječan investitor vrlo teško može pobijediti tržište te uputio čitatelja na indeksne fondove. Zanimljivo, točno 20 godina nakon izdavanja knjige, stvoren je trenutno najveći i najpopularniji pasivni fond na svijetu SPDR S&P 500 popularno nazvan SPY, fond kojim se trguje na burzi i prati najpoznatiji dionički indeks SPX. SPY se pokazao kao vrlo jeftino, a uspješno rješenje za male, ali i velike investitore uz visoki prosječni godišnji prinos od 9.65% u zadnjih nekoliko desetljeća. Iz povijesnih podataka je jasno kako su dionice dugoročni pobjednici u smislu prinosa, a SPX je već dugo predvodnik i benchmark svjetskog dioničkog tržišta. Iz tog razloga prirodno je da se želja za investiranjem u dionice iz godine u godinu preusmjerava upravom k tom indeksu/seriji ETF-ova koji ga prate.

Međutim, važno pitanje koje si svatko treba postaviti je hoće li svjetska dionička tržišta u narednom periodu biti relativni pobjednici i mogu li najveće američke kompanije nastaviti sa superirornom izvedbom u odnosu na ostatak svijeta. Naravno, bit ovog teksta nije u tome hoće li neki dionički indeks u idućih 30 godina imati jednak prinos koji je imao u prošlih 30 godina već promotriti i razložiti najvažnije silnice koje su djelovale na tržišta kapitala i skupiti argumentaciju za daljnju raspravu. Jedino tako možemo donijeti određene sudove o tome što mislimo da će se događati u bližoj budućnosti (5-10 godina) i koje klase imovine odabrati za uspješno investiranje.

Prvi dio teksta bavi se ekonomskom poviješću i najvažnijim događajima koji su utjecali na tržišta kapitala, a drugi dio predstavlja sadašnjicu i što možemo očekivati u budućnosti. 2020. godina pokazala se kao velika prekretnica u ekonomiji i na tržištima te je velika vjerojatnost da ćemo na razvijenim tržištima u idućem desetljeću imati drugačije trendove od onih kojima smo svjedočili posljednjih nekoliko desetljeća. To se odnosi na inflaciju, monetarnu i fiskalnu politiku te globalizaciju odnosno deglobalizaciju.

Inflacija je fenomen koji nije lako objasniti, obuzdati, pa čak ni raspiriti, što pokazuje slučaj Japana. Fiskalna politika još uvijek nije naletjela na zid jer su centralne banke odlučno podmetnule leđa. Međutim, s dolaskom inflacije i to se polako mijenja, ali populističke mjere je vrlo teško ukinuti bez promjena na vlasti. SAD korača prema 150% duga u odnosu na BDP, Eurozona također nije imuna na deficite, a japanski dug je odavno premašio 200% bruto domaćeg proizvoda. Također, globalizacija je proces koji je neminovno zaustavljen i vjerojatno će se kretati u suprotnom smjeru što će dodatno ojačati gornju tezu o volatilnosti inflacije. Volatilna inflacija, komplicirana monetarna i fiskalna situacija te geopolitika mogli bi dovesti do toga da pasivno investiranje postigne lošije rezultate nego što je to bilo zadnjih godina i desetljeća. Na dovoljno dugačke periode investiranje u dionice je pobjednička strategija, ali bitno je odrediti kada su dionički indeksi preskupi i koje bi druge strategije mogle smanjiti volatilnost i povećati prinos u lošijim godinama. Za razliku od posljednjih trideset godina kada su globalizacija te ekspanzivna monetarna i fiskalna politika poticale pasivno investiranje, u narednom desetljeću aktivno upravljanje portfeljem biti će ključno.

Povijest koju promatramo započinje 1971. godine kada je američki predsjednik Richard Nixon svojim novim ekonomskim programom praktički najavio kraj Bretton Woods sporazuma koji je podrazumijevao fiksiranje vrijednosti američkog dolara i velike većine ostalih valuta s cijenom zlata. Kada SAD više nije mogao pribaviti zlata koliko je dolara bilo u sustavu, odlučeno je kako će vrijednosti valuta slobodno fluktuirati i vrijednost će im određivati tržište. Do kraja desetljeća većina svjetskih industrijskih zemalja imala je valute slobodne od neke vrste fiksiranja.

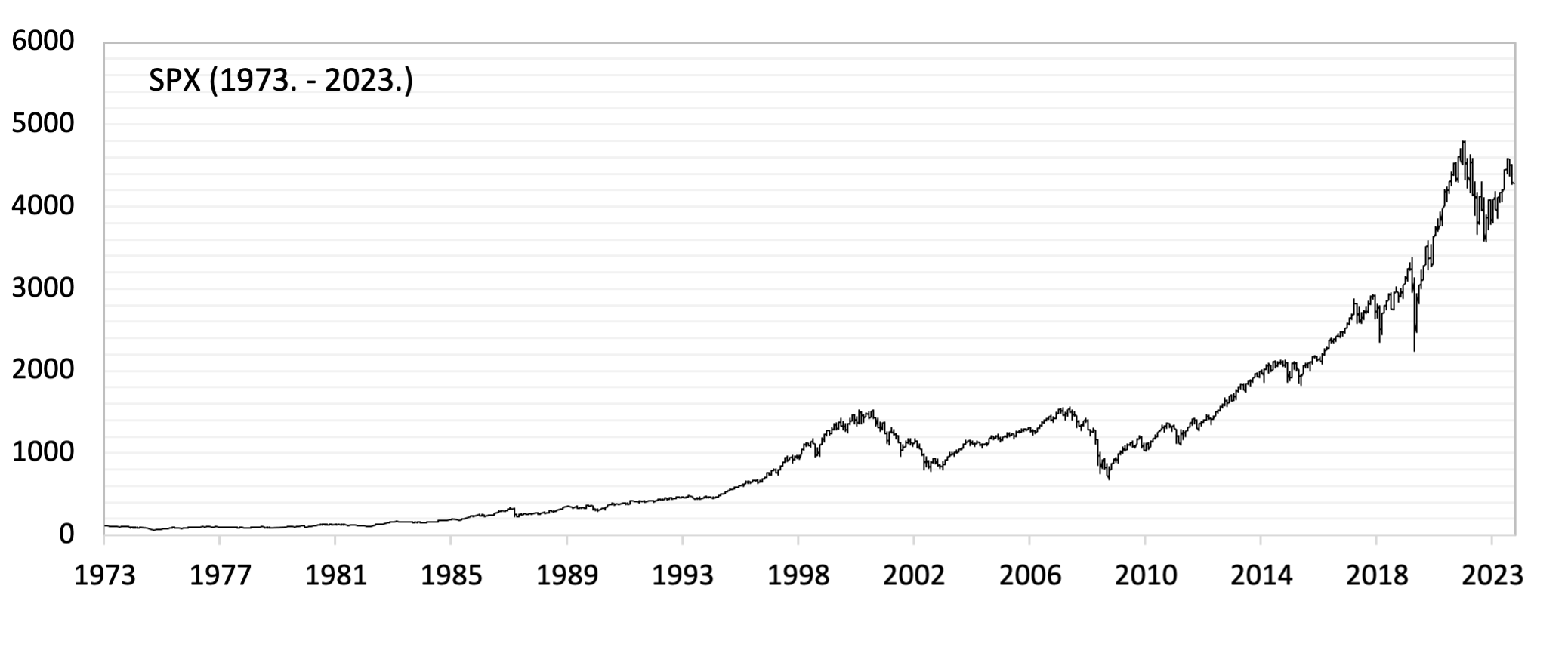

Raspad Bretton Woods sporazuma bio je vrlo važan jer on označava početak monetarne politike kakvu znamo i danas, no pravi šok za svjetsku ekonomiju i tržišta kapitala dogodio se 1973. kada su Egipat i Sirija, podržani od strane nekolicine arapskih zemalja, odlučili napasti Izrael i tako započeli Yom-Kippurski rat. Nakon što je SAD odlučio podržati izraelsku stranu u ratu, OPEC (tadašnji OAPEC) zemlje odlučile su uvesti embargo na naftne derivate prema SAD-u koji je tada još bio uvelike ovisan o uvozu nafte. To je uzrokovalo nestašicu nafte koja je u periodu od godinu dana poskupila čak 300%. Naftni šok prekinuo je dugačak period blagostanja i ekonomskog rasta na zapadu koji je trajao čak 25 godina tj. od kraja Drugog svjetskog rata. Pored toga, javila se visoka stopa inflacije koju su centralne banke donekle uspješno suzbile dizanjem kamatnih stopa, ali ne zadugo. Vrlo brzo nakon recesije koja je pogodila cijeli svijet, dogodio se i drugi naftni šok 1979. godine. Iranska revolucija pogodila je naftni sektor te je cijela proizvodnja ugašena što je izbrisalo otprilike 4% svjetske ponude nafte. Na kratak period, ali dovoljno da se cijene vrlo brzo više nego udvostruče.

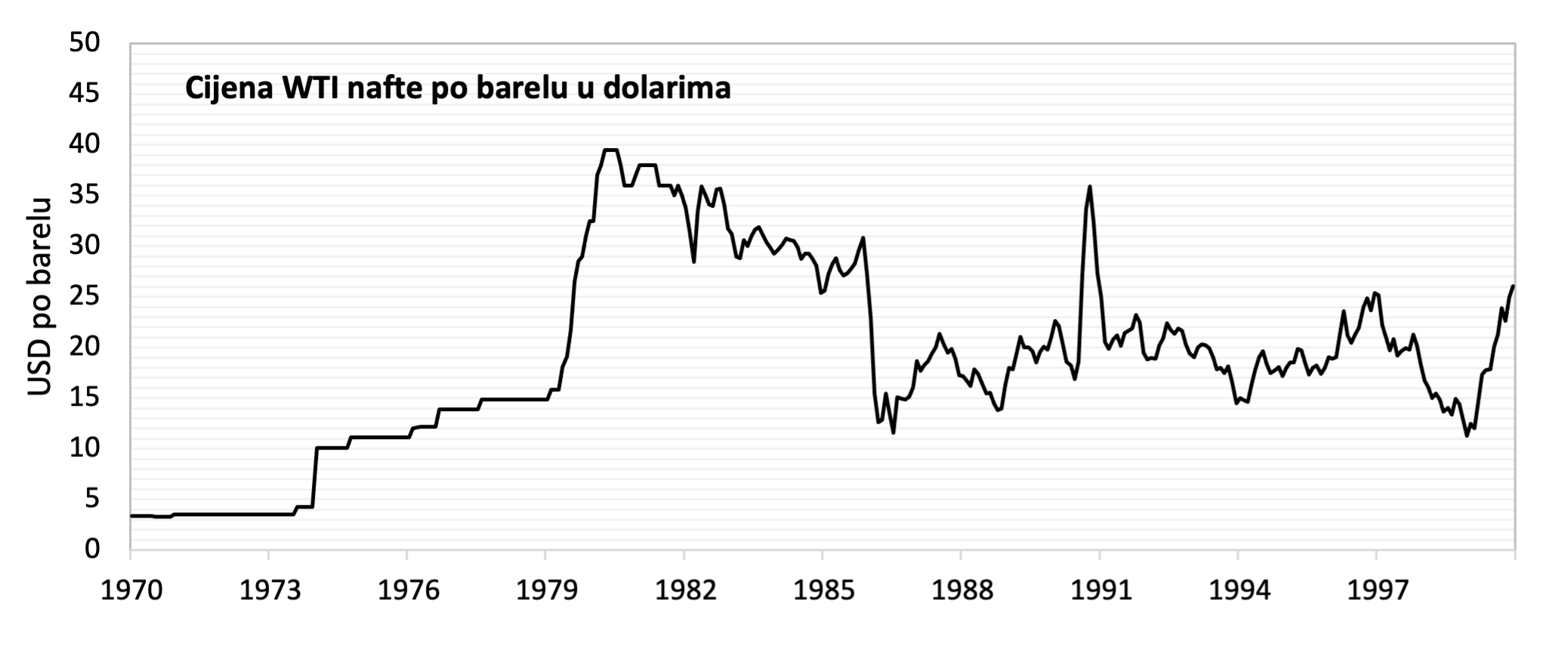

Dva naftna šoka pokazala su cijelom svijetu koliko su zapadne razvijene zemlje ovisne o nafti i kako se ona može koristiti kao oružje. Rast cijene nafte uzrokovao je najvišu inflaciju u 20. stoljeću i recesiju, kamatne stope su podignute do neviđenih razina, a dionička su tržišta izgubila cijelo desetljeće. U uvodu spomenuti SPX 1973. godine bio je na razini od 120, u narednih godinu dana se prepolovio, a razinu od 120 ponovno je postigao tek krajem 1982. godine. Uzrok ovakvog performansa je naravno recesija, ali i dramatičan porast kamatnih stopa koje su otežale vraćanja dugova i kompanijama i građanima. Također, ovdje je važno spomenuti i kako su visoke kamatne stope smanjile privlačnost ulaganja u rizične klase imovine jer je investitor mogao gotovo bez rizika (kažemo „gotovo“ jer rizik da SAD ne vrati vlastiti dug ipak postoji) investirati po stopama od preko 10%. Naime neto zarada po dionici SPX-a 1973. godine iznosila je 7.96 dolara dok je ista ta neto zarada 1982. godine iznosila 13.8 američkih dolara što znači da se PE multipla prepolovila u tih 10 godina. Naravno, uzrok su bile više kamatne stope.

Nakon što se svjetsko gospodarstvo oporavilo od dva naftna šoka, a ponuda i potražnja za naftom pronašli svoj ekvilibrij kreće najprosperitetniji period za dionice u povijesti tržišta kapitala. Od 1983. godine pa do početka 21. stoljeća SPX indeks ostvarivao je prosječni godišnji prinos od 17.8% uzrokovan ubrzanim procesom globalizacije, deflacijom u zapadnim zemljama uvezenom s istoka, tehnološkom revolucijom – internetom i posljednje, gotovo konstantnim padom kamatnih stopa s vrlo visokih razina.

2000. godine puknuo je dot-com balon koji se stvarao skoro 10 godina, a naročito od 1995. pa do 2000. godine. 1990.-ih godina došlo je do rapidnog širenja interneta u kućanstvima, a digitalna revolucija usmjerila je ekstreman broj kompanija upravo u tu industriju. Wall Street je ovu pojavu dočekao s entuzijazmom, a očekivanja budućih zarada kompanija od implementacije interneta graničila su s iluzijom. Period od pet godina prije pucanja, 1995.-2000., može se opisati kao klasični boom-bust period u kojem postoji tehnološki napredak, očekivana velika zarada, euforija i na kraju panika i pucanje balona. U spomenutih pet godina, indeks tehnoloških kompanija Nasdaq porastao je deset puta, ali je nakon što je dot-com balon puknuo izgubio čak 80% vrijednosti. Dot-com nije bio prvi, a naravno ni posljednji financijski balon u povijesti. Na financijske balone nije bio imun čak niti veliki matematičar i fizičar Isaac Newton koji je 1720. godine sudjelovao u jednom od prvih poznatih balona koji su bili vezani za engleske trgovačke kompanije. Promatrajući povijest upravo takve fenomene nastojimo identificirati i izbjeći u budućnosti.

Dvije važne mjere koje možemo koristiti za identificiranje balona na financijskim tržištima su valuacijske multiple te pozicioniranje institucionalnih i malih investitora. Prva mjera je krajem prošlog stoljeća pokazala kako se tehnološkim dionicama u SAD-u, ali i Japanu i Europi trgovalo po vrijednosti koja je iznosila i po 50 puta njihovog godišnjeg prihoda. Naravno, takvo je vrednovanje tada bilo opravdano vrlo visokim očekivanjima koja je bilo teško ispuniti, a kamoli premašiti. Ali još važnije, na tržištu je vladala euforija vođena pohlepom koja je nagnala mnoge investitore na kupnju određenih dionica bez da su razmotrili ikakve fundamentalne pokazatelje. Na globalnoj razini sličnu euforiju vidjeli smo nakon toga u nekretninama u periodu od 2005. do 2008. godine, u kriptovalutama 2017. godine, dionicama vezanim za marihuanu 2018. godine, tehnološkim disruptorima – ARK-u nakon korona krize, dionicama vezanim za zelenu energiju početkom 2021. godine i kompanijama vezanim za AI početkom 2023. Naravno, svaka od tih euforija završila je vrlo sličnim ili istim ishodom – ispuhivanjem balona i patnjom mnogih investitora.

Nakon što je ekonomski rast oslabio pucanjem dot-com balona, Fed i ostale centralne banke odlučile su spustiti kamatne stope kako bi pomogle gospodarstvu. Fed je u periodu od svibnja 2000. godine do lipnja 2003. godine spustio stope sa 6.5% na 1.0%. Upravo ta ekspanzivna monetarna politika pomogla je američkom gospodarstvu da se vrlo brzo oporavi. Zaposlenost je rasla, inflacija je opet dobila maha pa je tako Fed već sredinom 2004. godine opet počeo s dizanjem kamatnih stopa. U nastajanju je bio drugi balon, onaj vezan za tržište nekretnina. U periodu od lipnja 2004. pa do lipnja 2006. godine, Fed je povećao kamatnu stopu s 1% na 5.25%. Trebalo je samo čekati da kamatne stope počnu djelovati na tržište i da se gospodarstvo krene hladiti. Pucanje tog balona imalo je puno veće posljedice na gospodarstvo nego li je imao dot-com jer tržište nekretna utječe ne samo na Wall Street i „male“ investitore već i na svakoga tko posjeduje nekretninu. A kao što smo mogli vidjeti u popularnom „The Big Shortu“, filmskoj inačici popularne knjige Michaela Lewisa, srednja klasa je u toj maniji pokupovala i po nekoliko nekretnina, naravno financiranih jeftinim dugom. Prije nego je pala cijena nekretnina, drastično je pao broj prodanih jedinica (nešto čemu smo svjedočili u 2023. godini u cijelom svijetu) pa je tako recimo na vrhu balona (rujan 2005.) broj prodanih jedinica u jednom mjesecu iznosio 7.2 milijuna dok je krajem 2007. godine taj broj iznosio 4 milijuna. Nakon pada broja prodanih kuća slijedio je i pad cijena koji je stvorio paniku (dijametralno suprotna emocija od pohlepe na tržištu) te se zakotrljao u pojavu kasnije nazvanu globalna financijska kriza. Unatoč značajnom padu cijena nekretnina, Fed je dugo tvrdio da nema razloga za brigu kako bi umirio tržište. Međutim, u kolovozu 2007. godine bankrotirala je 10. po veličini institucija (American Home Mortgage) koja se bavila stambenim kreditiranjem. Nakon toga Fed je odlučno reagirao režući stope pa se tržište malo primirilo, ali već je bilo kasno. Početkom 2008. godine krenuo je lanac bankrota velikih financijskih institucija koji je označio početak financijske krize i recesije kakva je zadnji put viđena 1929. godine. Samo u zadnjem kvartalu 2008. godine, američko gospodarstvo palo je za 2.1% u odnosu na kvartal prije. Krenula je panika, dionička tržišta su prepolovljena, a Fed je tada odlučio rezati kamatne stope skroz do 0%. Vrlo sličan scenarij bio je prisutan u Hrvatskoj, ali i cijelom svijetu.

Kriza iz 2008. godine pokazala nam je nekoliko važnih pojava koje i dalje možemo koristiti u analizi ekonomije i financijskih tržišta.

(1) Baloni mogu biti veći od jedne industrije, regije ili kontinenta

(2) Balone je moguće identificirati, ali nije moguće odrediti vrijeme u kojem će oni puknuti

(3) Centralne banke pretjeruju s politikom u oba smjera – previše dignu kamatne stope u jednom i previše spuste kamatne stope u drugom periodu

(4) Nakon što su američka vlada i Fed dozvolili velikim bankama da bankrotiraju i stvore domino efekt, američka politika to ne želi ponoviti – postoje banke koje su „too big to fail“ (potvrdu toga vidjeli smo u ožujku 2023. godine kada su i Fed i američko ministarstvo financija vrlo brzo reagirali nakon bankrota regionalne banke). Vrlo slično razmišlja i ECB.

Iako smo u periodu od 2009. do 2020. svjedočili značajnim događajima na financijskim tržištima, lajtmotiv su bile sve niže kamatne stope. Centralni bankari odabrani od vlada diljem svijeta htjeli su poduprijeti ekonomski rast zbog velikih gubitaka u recesiji. Stoga su kamatne stope u većini razvijenih zemalja u tom periodu bile na najnižim razinama u povijesti. Međutim, zanimljivo je kako je u tom razdoblju inflacija bila vrlo niska što je dalo vjetar u leđa centralnim bankarima za daljnje postupanje, odnosno kupovinu obveznica i korištenje svih mogućih alata koji bi potpirivali rast gospodarstva, a s time i rast cijena. Zanimljiv je primjer Europe koja se istovremeno borila i s dužničkom krizom u nekoliko država pa je ECB odlučio stati u obranu cijelog sustava i zajedničke valute spašavajući dug država kupovinom ogromne količine obveznica.

Nakon što su se investitori oporavili od gubitaka u recesiji, niske stope su ih nagnale na traženje većih prinosa što je dovelo i do povećanja rizika u sustavu. Tehnološke kompanije opet su zavladale tržištima kapitala, prinosi su opet premašivali 10% godišnje, a valuacije ponovno rastu do razina koje je moguće opravdati jedino sanjarenjem.

Novo desetljeće – kombinacija 1973. i 2000.

Početkom 2020. godine u Kini je otkriven korona virus COVID-19 koji se vrlo brzo proširio na cijeli svijet. Kroz medije i društvene mreže brzinom svjetlosti proširile su se snimke mrtvih tijela po bolnicama što je izazvalo izraziti strah i paniku. Kako bi suzbili širenje virusa, političari se odlučuju uvesti ekstremne mjere. Cijele industrije se zaustavljaju, praktički se svijet odmara od ljudi. Naravno, dionička tržišta doživljavaju raspad zadnji put viđen 2008. godine. U manje od dva mjeseca SPX indeks pao je preko 30%, DAX skoro 40%, a određene industrije padaju i po 70%. Uslijed zatvaranja ekonomije, vlade diljem svijeta odlučuju se financirati živote svojih građana i praktički testiraju universal income. Rupe u državnim proračunima bile su tolike da se skoro mogu usporediti s deficitima za vrijeme Drugog svjetskog rata.

Ekstremno ekspanzivnu fiskalnu politiku diljem svijeta tada je mogla financirati samo jedna institucija, a to je naravno centralna banka. Guverner Jerome Powell je u ožujku 2020. godine na sjednici Fed-a najavio kako će Fed kupiti obveznica koliko god je to potrebno i u samo tri mjeseca povećao bilancu Fed-a sa 4 na preko 7 bilijuna dolara, što označava najekspanzivniji period u povijesti monetarne politike. Nakon što je Fed legitimizirao ekstreman QE i stope na najnižim razinama u povijesti, centralne banke diljem svijeta najavljuju kupnje obveznica, pa tako i HNB. U narednom periodu s više od pola svjetskog duga država trgovalo se uz negativan prinos što je značilo kako investitor mora platiti kamatu kako bi novce držao u određenoj obveznici. Zanimljivo, čak se i nekim hrvatskim obveznicama u 2021. godini trgovalo po negativnom prinosu. Većina dioničkih indeksa je u 2020. godini zabilježila dvoznamenkasti pozitivan prinos (unatoč raspadu u ožujku koji je vrlo brzo vraćen u cijelosti) iako je gospodarstvo svjedočilo jednom od najoštrijih padova u povijesti. Već je to bio znak kako je cijeli financijski sustav poremećen jednako kao i ekonomija. 2021. godine tržište je samo nastavilo slaviti, prinosi na obveznice i dalje su bili na dnu, svakodnevno se moglo čitati o novom IPO-u i valuacijama koje su u najmanju ruku izgledale optimistično. Kada su kamatne stope vrlo blizu nuli ili čak negativne onda se svaka valuacija može objasniti diskontiranjem i najnižeg iznosa zarade u budućnosti.

Najjednostavnije rečeno, COVID-19 i politike vezane uz njega označile su početak jednog novog perioda u globalnoj ekonomiji. U trenutku ponovnog otvaranja ekonomije, ušteđevina građana dosegla je rekordnu razinu što je stvorilo ogromnu potražnju za dobrima i uslugama, a ponuda nije mogla pratiti taj tempo. To je naravno dovelo do neravnoteže u lancima ponude i potražnje te više inflacije. Inflacija je krenula rasti sredinom 2021. godine, ali su je centralne banke i vlade diljem svijeta ignorirale, govoreći kako je ona samo prolazna i rezultat baznog efekta uzrokovanog korona krizom i zatvaranjem ekonomskih lanaca. Utjecaj inflacije na obveznice mogao se osjetiti već krajem 2021. godine, ali su centralne banke i dalje bile sigurne kako će visoka inflacija biti samo prolazna. U prosincu 2021. godine, na zadnjem sastanku na kojem je ECB odlučivao o svojoj monetarnoj politici, guvernerka Christine Lagarde izjavila je kako su šanse za dizanje kamatnih stopa praktički nepostojeće, iako je referentna kamatna stopa na eure iznosila -0.50%. Centralne banke nastavile su s izrazito ekspanzivnom monetarnom politikom, a vlade su se trudile povećati ekonomski rast raznim programima koji su uzrokovali ogromne rupe u budžetima. Takvi programi pomoći građanima prebacili su odgovornost poticanja gospodarstva s centralnih banaka, koje bi po svojoj prirodi trebale biti apolitične, na vlast koja jest politika. Za razliku od centralnih banaka, koje većinom imaju mandat održavanja stabilnosti cijena (američki FED ima za cilj i punu zaposlenost), jedan od glavnih motiva vlasti je opstanak u idućem krugu izbora. Ovim zaokretom, moć je prebačena na političare te je teško očekivati da će je se oni odgovorno odreći.

Na svu neravnotežu u lancima opskrbe došao je i rat u Ukrajini koji je potpuno poremetio trgovinu energentima i postavio savršen scenarij za katastrofu. Cijene sirovina su podivljale i dodatno potpirile inflaciju i tek su tada centralne banke odlučile kako je periodu niskih kamatnih stopa došao kraj te su započele period dizanja kamatnih stopa kakav nije viđen nekoliko desetljeća. Istovremeno se ekonomski scenarij počeo uspoređivati s onim iz 70-ih godina prošlog stoljeća zbog naftnih šokova i visokih kamatnih stopa.

2022. godina bila je jedna od najlošijih godina za investiranje na tržištu kapitala. Dionički indeksi završili su godinu 20% ispod razine na kojoj su je započele, ali još važnije je kako je 2022. godina bila najgora godina za obveznice u povijesti. Također, bila je to druga godina zaredom u kojoj je povrat na držanje desetogodišnje američke obveznice bio negativan. U 2023. godini negativan se trend na obveznicama nastavio zbog i dalje povišene inflacije i čvrste poruke centralnih banaka kako će držati stope na višim razinama dulje nego se to prije očekivalo.

Nakon četrdesetogodišnjeg perioda skoro pa konstantnog pada kamatnih stopa i čak negativnih stopa u periodu 2010.-2020. godine, novo desetljeće označilo je velik preokret. Visoke kamatne stope polako se implementiraju u sustav, ali sporije nego u prijašnjim ciklusima podizanja stopa (1995.-1999., 2004.-2006.) zbog toga što je period vrlo niskih kamatnih stopa bio još duži i i u ekonomiji je vladalo mišljenje kako se cijeli svijet kreće prema japanskom scenariju slabog rasta i niskih kamatnih stopa. Pogledamo li analize najvećih svjetskih banaka s početka 2020-ih, može se vidjeti kako su banke očekivale da će kamatne stope ostati negativne u Europi skoro do kraja desetljeća, a u SAD-u će rasti tek blago iznad nule. Svjetska ekonomija izbjegla je recesiju 2023. zbog visokih razina ušteđevina u već spomenutom eksperimentu pomoći država, ali ušteđevina se brzo troši pritisnuta sve višim cijenama.

Tržište rada također je doživjelo strukturnu promjenu zbog nedostatka radne snage i povišenih očekivanja inflacije. U budućnosti možemo očekivati kako će stope inflacije biti povišene, ali i volatilnije nego li su bile u prošlom desetljeću. Radnik više ne očekuje da će određena dobra koštati jednako za godinu dana i to uračunava prilikom dogovaranja plaće. S obzirom na nedostatak radnika, poslodavci su primorani nastaviti dizati plaće i prebacivati trošak na krajnjeg kupca i tako u krug. Zapadne razvijene zemlje imaju jedva pozitivan prirast stanovništva i to isključivo zbog imigracije. Jedina nada za razrješenje ovog problema je razvoj tehnologija koje će dovesti do značajnog porasta produktivnosti.

Dok neke mjere ukazuju na to da je globalizacija dosegla svoj vrhunac prije globalne financijske krize, proces deglobalizacije zasigurno je ubrzan dolaskom Donalda Trumpa na vlast, zaoštravanjem trgovinskih odnosa između zapadnih zemalja i Kine te Brexitom. Istovremeno, globalna geopolitika dodatno je destabilizirana ruskom invazijom Ukrajine kao i napetom situacijom na Tajvanu. Svijet, ovisan o prirodnim resursima i čipovima, okrenuo se prebacivanju proizvodnje strateški bitnih komponenti i proizvoda unutar vlastitih ili granica vrlo bliskih saveznika. Također, poprilično je izvjesno i da će se vojni budžeti samo povećavati. Povećani CAPEX i potrošnja države, kao i prebacivanje proizvodnje u države koje imaju viši životni standard, ali i manjak radne snage, stvarat će kontinuirani pritisak na rast cijena dobara i usluga.

Iako bi vlade mogle pozdraviti višu inflaciju radi nagrizanja duga, više kamatne stope uz vrlo visoki dug u odnosu na BDP bit će sve teže servisirati. Fiskalna ekspanzija dosegnula je razine koje nisu viđene nikada u povijesti, a trenutno najpopularniji ekonomski model u recesiji je onaj kontraciklički, što znači da će u idućoj recesiji vlada opet odobravati razne programe i raditi dodatne rupe u proračunu koje može financirati isključivo centralna banka. Međutim, to je proces koji na kraju vodi u takozvani „debasement“ valute, odnosno višu inflaciju i deprecijaciju valute. Također, on vodi do sve većeg duga koji će u jednom trenutku biti nemoguće servisirati bez velikih mjera štednje jer će veća monetarna masa i potražnja dovesti do još više inflacije od one iz 2022. godine. U ovakvoj situaciji nalaze se gotovo sve razvijene države svijeta. U svakom slučaju, izgledno je kako će najrazvijenija tržišta na svijetu imati dilemu između još jednog spašavanja ekonomije i svih zombi-kompanija nastalih na niskim kamatama, ili će totalno pustiti gospodarstvo ka tržišnim silama. Zasad izgleda kao da je monetarna politika odlučila suzbiti inflaciju pod svaku cijenu, ali tek će se vidjeti hoće li izdržati kada se dogodi black-swan događaj kao bankrot velike banke ili sličan šok u sustavu. Jedna od mogućnosti je da centralne banke prihvate nešto višu inflaciju u srednjem roku, što bi vjerojatno značilo niže kamatne stope u budućnosti, niži realni prinos i opetovani rast inflacije. S druge strane, fiskalna politika razvijenih zemalja je i dalje ekspanzivna i vlade ne nalaze načina kako postići suficit. Vrlo je izgledno kako fiskalna politika ne može postati još ekspanzivnija u srednjem roku (niti s prihodovne niti s troškovne strane) što će sigurno biti jedna od poteškoća za kompanije u budućnosti.

Dionička tržišta pokazala su mješovitu izvedbu od početka novog razdoblja, tj. 2020. godine. Najprije su 2020. i 2021. cijene dionica neselektivno rasle na krilima optimizma i ekspanzivne monetarne i fiskalne politike. Nakon toga, 2022. godine viša inflacija i odlučnost monetarne vlade snižava valuacije i dionice većine kompanija padaju preko 20%. Zatim su 2023. godine niska pozicioniranost (flow) i optimizam oko umjetne inteligencije nadvladali cijeli niz izazova. Visoke kamatne stope, nemogućnost dodatnog smanjenja poreza u razvijenim državama, deglobalizacija, geopolitička nesigurnost, volatilnost cijene i dostupnosti energenata, vrlo visoka razina marže koje prosječno ostvaruju kompanije, nedostupnost radne snage i naposljetku povišena inflacijska očekivanja najvažniji su negativni pravci za kompanije diljem svijeta. S druge strane, mediji i analitičari spominju novu revoluciju računalne znanosti, odnosno umjetnu inteligenciju, ali tu smo vrlo oprezni jer smatramo kako je tržište izvrednovalo novu revoluciju slično kao i 2000. godine, a vidjeli smo kako je prosječni investitor tada završio (trebalo mu je skoro 15 godina kako bi vratio glavnicu). Razdoblje koje je počelo s korona krizom i nastavilo s ratom u Ukrajini ima mnogo sličnosti s periodom 70-ih godina prošlog stoljeća, a AI euforija ima sličnosti s 2000. godinom i dot-com balonom. U oba slučaja dionička tržišta imala su izgubljena desetljeća, što je vrlo lako moguć scenarij u 3. desetljeću 21. stoljeća. Naravno, to ne znači da će cijelo dioničko tržište imati negativnu izvedbu narednih godina već da u narednom razdoblju neće biti plime koja će gurati cijene svih klasa imovine bez „fundamentalnog“ razloga (fundamentalni je ovdje pod navodnicima jer je i monetarna politika fundamentalna sila). U narednom će razdoblju biti puno važnije analizirati ekonomsku sliku i tržište te odabrati one sektore i kompanije koje se bolje snalaze u volatilnom razdoblju, imaju nižu valuaciju i kvalitetan poslovni plan. Nakon što smo prošli kroz period negativnih kamatnih stopa i novca koji skoro pa pada sa neba, neće svaka ideja biti financijski podržana i neće baš svaka kompanija izbjeći bankrot.

2020. godina označila je veliku prekretnicu u ponašanju ljudi, navikama, svjetskoj ekonomiji i posljedično financijskim tržštima. Mnogi sudionici na financijskom tržištu smatraju kako će se sve opet vratiti na staro, tj. nisku volatilnost tržišta, pasivno investiranje u dioničke tehnološke indekse donosit će najviše povrate, kamatne stope vratit će se prema povijesnim minimumima, a sve će biti popraćeno stabilnim rastom ekonomije. Naš stav je kako sve upućuje na promjenu sistema u kojemu će investitor morati biti bolje educiran i pripremljen. To znači da pasivno investiranje u tehnološki indeks možda neće aprecirati po stopama od 20% godišnje jer jednostavno valuacije to neće dozvoliti. Dopustimo li sustavu samo jednu pravu recesiju u kojoj neće biti potpunog miješanja u slobodno tržište i kontracikličkih mjera kao u korona periodu, investitori će se uvjeriti da smo došli do prave promjene i da onaj „slijepi“ investitor koji samo kupuje NASDAQ više nije najpametniji te da se ipak isplati razmišljati prilikom investiranja. Naprotiv, pored dionica bit će važno investirati i u obveznice, robe, plemenite metale, valute, volatilnost i to sve uz aktivan pristup i konstantno monitoriranje portfelja.

Dugačak period blagostanja pa dva velika šoka korone i energetskog rata dugotrajno su promijenili sustav. Ljudski um najveću težinu daje najbližoj prošlosti, dok je vrlo bitno pogledati i dalje od toga. Investitor bi trebao biti spreman pogledati dugačku povijest i vidjeti kako su periodi u kojima financijska tržišta nisu u ravnoteži mogu trajati godinama pa i desetljećima. Naš pogled je usmjeren na dugoročno investiranje, ali uz spremnost na konstantu promjenu. Samo tako možemo očuvati vrijednost imovine i povećati je za nove generacije.